作者:April Chen_Pharm

740亿美元,显然是个并购大单,按成交价格排列,目前位列生物制药领域并购交易额第三位。据了解,这次收合并现金约为100亿美元,其中包括百时美施贵宝(BMS)已有的320亿美元债务,加上Celgene自身的200亿美元债务。 这意味着合并净债务成分将达到420亿美元,和380亿美元的股票发行量。消息公布后今早BMS股票下滑14%,新基上扬20%。

此次并购,与大多数大规模并购一样,交易背后的原因都是战略和财务原因。 从战略上看,是为了使产品管线更强大、更平衡,BMS将具有肿瘤学,免疫学和炎症以及心血管方面的优势。此外,Celgene提供的专家和基础设施等都促使收入和成本产生协同效应。

合并后的产品线

BMS的产品主要是两大免疫肿瘤产品——nivolumab(Opdivo)和 ipilimumab(Yervoy),以及最近批准的两个产品:elotuzumab(Empliciti)、达沙替尼(Sprycel)。Empliciti于2018年11月获得FDA批准,与pomalidomide(Pomalyst)和低剂量地塞米松联合用于治疗复发/难治性多发性骨髓瘤患者,包括来那度胺在内的两种或更多种治疗方法和蛋白酶体抑制剂。达沙替尼于2019年1月获得FDA批准,与化疗联合用于治疗≥1岁的儿童患者,新诊断的费城染色体阳性(Ph+)急性淋巴细胞白血病。

此外,合并后还将有6个产品即将上市,其中4个是血液肿瘤领域产品,包括luspatercept、lisocabtagene maraleucel(liso-cel; JCAR017)、bb2121和 fedratinib,另外两个是免疫肿瘤和免疫炎症,分别是TYK2 和ozanimod。

合并后6个近期有望上市产品

Luspatercept 是 first-in-class 红细胞成熟剂,从III期MEDALIST试验结果看可显著减少近53%的中低风险骨髓增生异常综合征相关贫血患者的频繁红细胞(RBC)输血需求,同时,需要定期接受RBC输血并且在RBC前体中表现出异常铁超负荷的患者具有耐受性。

靶向CD19的 4-1BB CAR T-细胞产品lisocabtagene maraleucel在I/II试验中显示,对晚期ibrutinib经治高危CLL患者安全有效,ORR 达81.3%,CR达43.8%,同时3级细胞因子释放综合症和神经毒性率低。

bb2121,靶向BCMA的CAR-T产品,在名为CRB-401的I期试验中显示,难治/复发型多发骨髓癌患者中位PFS和中位应答时间分别达到11.8和10.8个月。

Fedratinib是一种高选择性JAK2激酶抑制剂,用于治疗骨髓纤维化和真性红细胞增多症,在2013年曾因硫胺素相关的Wernicke脑病而被暂停开发。

肿瘤治疗一直以来竞争相当激烈,也是近年来生物制药交易的主要原因,特别是PD-L1、PARP、CTLA4等相关靶点项目。一些投资人认为热门肿瘤治疗靶点投资使得多个公司有相似的产品激烈竞争,例如PARPi,无论是AstraZeneca、Pfizer、Clovis、GSK/TSRO的产品在疗效和安全性上都类似。

无论如何,这一并购案背后有一个人一定是喜笑颜开的,那就是华人医生、著名投资者黄馨祥。他在将其创立的制药公司Abraxis以45亿美元出售给Celgene后而成为公司最大的个人股东。 当然他研发的Abraxane后来也成为Celgene的重磅炸弹之一。在新基股票上涨后,黄馨祥现在的身价估计达到69亿美元。

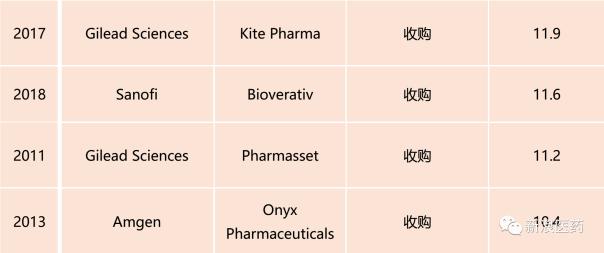

近年来生物制药大宗成功并购案一览按成交价格排列

近年生物制药部分失败交易案